Вкладывать деньги можно и нужно. Деньги "под подушкой" обесцениваются из-за инфляции. С каждым годом на них можно купить всё меньше. Вспомните, сколько вы могли купить продуктов на тысячу рублей ещё год назад, а сегодня? Однозначно меньше. Каким же способом заставить ваши деньги работать?

Существует множество способов инвестирования с целью сохранения и приумножения имеющихся средств. Рассмотрим топ-5 самых интересных и проверенных опытом. Помогут в этом инвесторы - Елена, Михаил, Олег, Мария и Даниил. В январе 2016 года они решают начать инвестировать. Стартовая сумма - 300 000 руб.

Какой доход можно получить по вкладу в рублях

Это консервативный вид вложений. Всё просто: открываем вклад, вносим средства и в конце каждого месяца/года к вложенной сумме прибавляется процент.

Преимущества вклада:

- Вклад легко открыть и также легко пополнить, закрыть и вывести денежные средства.

- Доходность понятна и гарантирована.

- Риск потери средств минимален: вклады на сумму до 1,4 млн рублей застрахованы государством.

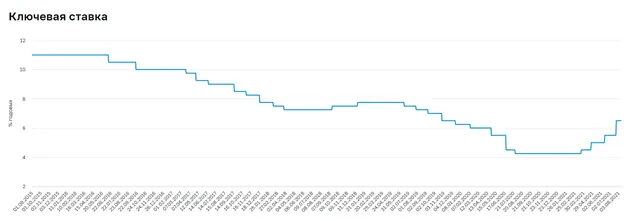

Несмотря на преимущества, вклад является инструментом с низкой доходностью. Ставки по вкладам зависят от ставки ЦБ, которая последние годы только снижается. Сегодня сложно найти ставку больше 6,5%.

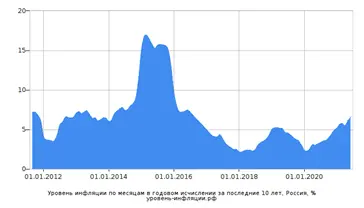

Реальная инфляция легко может превысить ставку по вкладу. Несмотря на то, что вложенная сумма незначительно растёт, купить на неё уже можно будет меньше, чем сегодня. Средняя инфляция в России за 10 лет – 10%, гораздо выше, чем официальная статистика. По данным Росстата уровень инфляции в июне составил 6,51%.

Важно учесть, что с 1 января введен налог на доходы (НДФЛ) по вкладам свыше 1 млн рублей. С действующей на 1 января 2021 г. ключевой ставкой Банка России 4,5% под налогообложение подпадают доходы по вкладам, которые превышают 42,5 тыс. руб. в год.

Вывод: при всей доступности вкладов, очевидно, что заработать на них не получится, уберечь в полной мере свои средства от инфляции также не представляется возможным на сегодняшний день.

Данный вид вложений выбирает Елена и открывает вклад в банке в рублях. Стартовая сумма - 300 000 руб. Капитализация каждые 3 месяца.

Результат: через 5 лет, к январю 2021 г. на счету уже 406 855 руб., за 5 лет доходность составила 35% с учётом всех начисленных процентов. Среднегодовая доходность – 5%.

Выгодно ли хранить деньги в валюте?

Ещё один доступный и простой способ хранения денежных средств. Что он даёт?

Допустим, вы решили хранить деньги в долларах. Доходность относительно валюты будет нулевая. 100 долларов так и останутся 100 долларами через 1 год, 5 и 10 лет. Но относительно рубля ситуация будет изменяться в лучшую сторону:

На что стоит обратить внимание:

- Любая валюта подвержена инфляции. Но у доллара и евро она значительно ниже, чем у рубля;

- При покупке в банках или пунктах обмена в стоимость валюты уже включена комиссия;

- На коротких промежутках можно как выиграть, так и проиграть в доходности.

Вывод: валюта – неплохой способ сохранения средств во время кризиса. Но с целью заработка хранить деньги только в валюте однозначно не стоит.

Данный вид инвестирования выбирает Мария и покупает доллары на сумму 300 000 руб. в декабре 2015 г. (успевает купить до скачка $ в январе 2016 г.). Хранит деньги дома. В январе 2021 г. продает, итого у Марии 320 187 руб. Доход за 5 лет составил 7%. Среднегодовая доходность – 1,4%.

А если вложить деньги в золото?

Золото – это не просто вложение, это защитный актив. Когда в экономике наступают сложные времена, золото и драгоценные камни растут в цене. Однако в периоды роста экономики стоимость данного актива может значительно снижаться. Риск полной потери отсутствует.

Инвестировать в золото можно, открыв обезличенный металлический счет (ОМС). При открытии такого счета сумма виртуально конвертируется в золото, на счету вы видите не рубли, а граммы.

Преимущества ОМС. ОМС прост в обращении, его легко открыть и закрыть. Счета доступны для граждан с небольшими накоплениями, открываются от 0,1 г (1 г сегодня стоит примерно 4100 руб.). Отсутствуют издержки, связанные с хранением физического золота. Деньги, вложенные в золото, полностью потерять невозможно.

Важно учесть, что счета ОМС не страхуются государством. За покупку и продажу виртуального золота банк берет комиссию. При наличии счета менее трёх лет налог на доход составит 13%.

Доходность золота в долгосрочном периоде примерно равна инфляции, а значит, заработать при помощи этого инструмента не удастся. Высокий доход возможен, только если купить золото в период роста экономики и продать в кризис. Но поймать такой момент крайне сложно.

Отличная альтернатива ОМС и самый удобный способ инвестирования в золото – биржевые фонды на фондовом рынке. Из преимуществ – низкие комиссии, возможно льготное налогообложение, высокая ликвидность и доступная цена. Необходимо открыть брокерский счёт.

Вывод: золото – защитный актив, растёт в период кризиса. На нём можно хорошо заработать, понимая рыночные механизмы. Иметь вложения в данный актив стоит, но не более, чем на 5-10% от общего капитала.

В золото 1 января 2016 г. вложил 300 000 руб. Даниил, открыв ОМС. Один грамм стоил на тот момент 2490 руб. 1 января 2021 г. Данил решает продать актив, цена за один грамм составляет 4491 руб.

Данил купил золото в период стабильной экономики, а продал в период пандемии. Ему удаётся хорошо заработать. Доходность за 5 лет с учётом комиссии составила 77%. Среднегодовая доходность – 15,4%. Если бы Данил продал золото 1 января 2020 г, когда 1 г стоил 3031 руб., его доходность составила бы всего 21%. Среднегодовая доходность – 4,2%.

Покупка недвижимости для сдачи в аренду

Инвестиции в недвижимость пользуются спросом. Считается, что цены на недвижимость всегда растут. И есть возможность хорошего дополнительного заработка при сдаче собственности в аренду. Но так ли это?

Недвижимость можно разбить на две категории: жилая и нежилая (коммерческая). Рассмотрим динамику цен на жилую недвижимость как более популярный способ вложений населения.

За последний год цена за квадратный метр в Москве резко выросла. Основные причины – это запуск программы льготного кредитования и ослабление рубля.

При рассмотрении более длительного периода очевидно, что сильного роста нет, цены на сегодняшний день чуть выше уровня 2014 года. К тому же рост кредитных ставок, отмена льготной программы могут оказать сильное влияние на стоимость жилья.

Если рассмотреть цену на недвижимость в Москве в долларах, то роста на самом деле нет:

Стоит отметить:

- Доходность, которую можно получить, сдавая недвижимость в аренду, сильно варьируется в зависимости от расположения объекта, затрат на поддержание жилья, спроса со стороны арендаторов. Сдача в аренду жилой недвижимости на долгосрочный период в среднем приносит доход около 6% в год. При сдаче жилья посуточно доход может составить 10%;

- Высокий порог входа: чтобы купить жилье, необходима большая сумма денежных средств;

- Спрос на недвижимость пропорционален экономической обстановке в стране. Во время кризиса прибыль уменьшается;

- В случае продажи инвестиционной квартиры менее чем через пять лет после покупки придётся уплатить НДФЛ.

Вывод: инвестирование в недвижимость подразумевает ряд сложностей, несёт серьёзные риски. Рассчитывать в лучшем случае можно на сохранение, но не на приумножение капитала в рублях. Валютный капитал сохранить не удастся из-за девальвации национальной валюты.

Михаил инвестирует в недвижимость. Покупает однокомнатную квартиру 34 м2 за 1 800 000 руб. (кв. м = 52 940 руб.) в январе 2016 года. Берет ипотечный кредит на 10 лет, ставка 10%. Первоначальный взнос - 300 000 руб. Ежемесячный платеж составляет 19 823 руб.

Михаил с января 2016 г. начинает сдавать квартиру в аренду за 18 000 руб., каждые 2 года повышая стоимость аренды на 10%. Через 2 года аренда начинает полностью перекрывать ежемесячный платеж по ипотеке. В январе 2021 г. стоимость квартиры Михаила составляет 2 618 000 руб. (кв. м = 77 000 руб.). Доходность за 5 лет - 45%. Среднегодовая доходность – 9%. В расчётах не учтены расходы, связанные с содержанием жилья.

Вложение денег в акции и облигации

На сегодняшний день наблюдается приток инвесторов на фондовый рынок. К началу июля 2021 года количество физических лиц, которые пришли на фондовый рынок и открыли брокерские счета, превысило 13 млн человек.

Это связано с тем, что, в отличие от уже рассмотренных вариантов вложений, инвестиции в инструменты фондового рынка позволяют не только сохранять свои средства, но и получать доход.

Доходность зависит от вида ценных бумаг и степени риска. Инвестор самостоятельно выбирает ту степень риска, на которую он готов пойти с целью заработка. Государство позволяет снизить или вовсе не платить налоги на доход с инвестиций — для этого существует специальный счёт (ИИС).

Вложив деньги в разные бумаги, в долгосрочной перспективе можно добиться дохода в 15%.

Индекс Московской биржи является главным ориентиром состояния финансового рынка в России и включает в себя 50 наиболее ликвидных акций крупнейших и динамично развивающихся компаний из ключевых секторов экономики.

Риск полной потери денежных средств низкий при диверсификации портфеля, то есть если вкладывать деньги не в одну акцию и облигацию, а в несколько инструментов.

Начать инвестировать можно даже с 10 рублей. Для этого необходимо открыть брокерский счёт и потратить немного времени, чтобы разобраться в инструментах. Существует достаточно много как платных, так и бесплатных курсов по этой теме.

Вывод: инвестиции в фондовый рынок – отличный способ не только сохранить, но и приумножить свой капитал.

В ценные бумаги, входящие в индекс Московской биржи, инвестирует Олег. Брокерская комиссия - 0,05%. В итоге по состоянию на январь 2021 г. у Олега на счету 546 695 руб. Доходность за 5 лет составила 82%. Среднегодовая доходность – 16,4%. К тому же Олег получал дивиденды, которые не реинвестировал.

Как же получить пассивный доход: подведём итоги

С помощью инвестиционных инструментов вполне реально получить доход, который превышает инфляцию — это помогает сохранить капитал. А если подойти к инвестициям с умом, удастся не только сохранить, но и увеличить состояние. Главное начать. И начать именно с тех способов, которые доступны и комфортны именно вам.